Chapter 8 व्यावसायिक वित्त के स्त्रोत

Textbook Questions and Answers

लघूत्तरात्मक प्रश्न-

प्रश्न 1.

व्यवसाय वित्त किसे कहते हैं? व्यवसाय को कोषों की आवश्यकता क्यों होती है? समझाइये।

उत्तर:

व्यावसायिक वित्त का अर्थ-किसी भी व्यवसाय का संचालन करने के लिए धन की आवश्यकता होती है। वित्त को व्यवसाय का जीवन-रक्षक कहा जाता है। अतः व्यवसाय के विभिन्न कार्यों को करने एवं उसके संचालन के लिए जिस धन की आवश्यकता होती है, व्यावसायिक वित्त कहा जाता है।

व्यवसाय के कोषों की आवश्यकता-व्यवसाय के कोषों या वित्त की आवश्यकता व्यवसायी द्वारा व्यवसाय शुरू करने के निर्णय के समय से ही उत्पन्न हो जाती है। कुछ कोषों की आवश्यकता तो तुरन्त हो जाती है जैसे संयन्त्र एवं मशीन, फर्नीचर एवं अन्य सम्पत्तियों की खरीद करनी होती है। इसे स्थायी पूँजी की आवश्यकता भी कहा जाता है। इसी प्रकार से कुछ कोष की आवश्यकता दिन-प्रतिदिन के कार्यों को पूरा करने के लिए होती है जैसे कच्चे माल की खरीद, कर्मचारियों को वेतन, मजदूरी, टैक्स एवं किराया आदि देने के लिए। यह कार्यशील पूँजी की आवश्यकता कहलाती है। इसी प्रकार से जब व्यवसाय का विकास एवं विस्तार करना हो तो व्यावसायिक कोष की आवश्यकता होती है।

प्रश्न 2.

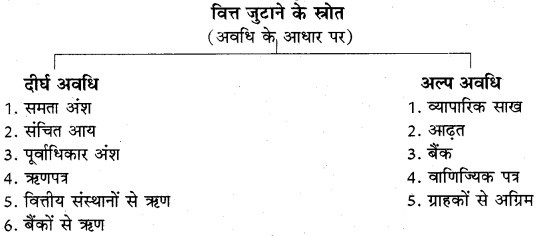

दीर्घ अवधि एवं अल्प अवधि वित्त जुटाने के स्रोतों की सूची बनाइये।

उत्तर:

प्रश्न 3.

कोष जुटाने के आन्तरिक एवं बाह्य स्त्रोतों में क्या अन्तर है? समझाइये।

उत्तर:

कोष जुटाने के आन्तरिक एवं बाह्य स्रोत में अन्तर-

- आन्तरिक स्रोत वे स्रोत होते हैं जिनका निर्माण व्यवसाय के भीतर ही होता है, जबकि बाह्य स्रोत वे स्रोत होते हैं जो व्यवसाय के बाहर के होते हैं।

- कोषों के आन्तरिक स्रोत से व्यवसाय की सीमित आवश्यकताओं की ही पूर्ति कर सकते हैं, जबकि कोषों के बाह्य स्रोतों से व्यवसाय की बड़ी मात्रा में वित्तीय आवश्यकताओं की पूर्ति होती है।

- एक व्यवसाय प्राप्त बिलों की वसूली की रफ्तार बढ़ाने के साथ-साथ स्टॉक को बेचने एवं अपने लाभों के पुनः विनियोग द्वारा आन्तरिक कोष पैदा करता है, जबकि ऋण-पत्रों का निर्गमन, वाणिज्यिक बैंकों एवं वित्तीय संस्थानों से उधार लेना तथा सार्वजनिक जमा स्वीकार करना पूँजी के बाह्य स्रोतों के उदाहरण हैं।

- आन्तरिक स्रोत से वित्त की व्यवस्था व्यवसाय का स्वामी स्वयं करता है, जबकि बाह्य स्रोत से वित्त की प व्यवसाय के स्वामियों की मर्जी से स्वतंत्र होकर अपनी इच्छा से की जाती है।

- आन्तरिक स्रोत से पूँजी जुटाना कम खर्चीला होता है, जबकि बाहरी स्रोत से पूँजी जुटाना अधिक खर्चीला होता है।

प्रश्न 4.

पूर्वाधिकार अंशधारकों को कौन-कौनसे पूर्वाधिकार प्राप्त हैं?

उत्तर:

पूर्वाधिकार अंशधारकों को प्राप्त पूर्वाधिकार-

- कम्पनी के शुद्ध लाभों में से समता अंशधारकों के लिए लाभांश घोषित करने से पूर्व स्थिर दर से लाभांश प्राप्त करना।

- कम्पनी के समापन के समय कम्पनी के लेनदारों का भुगतान करने के पूँजी वापस प्राप्त करने का अधिकार अर्थात् पूर्वाधिकार अंशधारकों को समता अंशधारकों की तुलना में लाभांश तथा पूँजी की वापसी के लिए प्राथमिकता होती है।

प्रश्न 5.

किन्हीं तीन विशिष्ट वित्तीय संस्थानों के नाम दीजिए एवं उनके उद्देश्य भी बतलाइये।

उत्तर:

विशिष्ट वित्तीय संस्थान-

1. भारतीय औद्योगिक वित्त निगम (IFCI)-आई.एफ.सी.आई. की स्थापना औद्योगिक वित्त निगम अधिनियम, 1948 के अन्तर्गत जुलाई, 1948 में एक सर्वेधानिक निगम के रूप में हुई थी। इस सस्थान के मुख्य उद्देश्य है-

- संतुलित क्षेत्रीय विकास में सहायता प्रदान करना।

- अर्थव्यवस्था के प्राथमिकता प्राप्त क्षेत्रों में नये उद्यमियों के प्रवेश को प्रोत्साहन देना।

- बड़ी औद्योगिक इकाइयों को दीर्घकालीन एवं मध्यकालीन वित्त प्रदान करना।

2. भारतीय औद्योगिक साख एवं विनियोग निगम (ICICI)-आई.सी.आई.सी.आई. की स्थापना 1955 में कम्पनी अधिनियम के अन्तर्गत एक कम्पनी के रूप में हुई थी। इसके प्रमुख उद्देश्य निम्नलिखित हैं-

- केवल निजी क्षेत्र में औद्योगिक संस्थाओं के निर्माण, विस्तार एवं आधुनिकीकरण में सहायता करना।

- देश के अन्दर विदेशी पूँजी के निवेश को प्रोत्साहित करना।

- औद्यगिक विनियोग एवं विनियोग बाजार के विस्तार में निजी स्वामित्व को बढ़ावा देना।

3. भारतीय औद्योगिक विकास बैंक (IDBI)-आई.डी.बी.आई. की स्थापना औद्योगिक विकास बैंक अधिनियम 1964 के अन्तर्गत की गई थी। इसके मुख्य उद्देश्य निम्नलिखित हैं-

- वाणिज्यिक बैंकों सहित अन्य वित्तीय संस्थानों की गतिविधियों में समन्वय स्थापित करना।

- अन्य वित्तीय संस्थाओं का निरीक्षण एवं नियन्त्रण करना तथा उन्हें सही दिशा में प्रेरित करना।

- देश के औद्योगिक विकास में कमियों का पता लगाना और उन्हें दूर करना।

- औद्योगिक प्रगति का विस्तार करना तथा प्राथमिक उद्योगों के विकास को प्रोत्साहित करना।

प्रश्न 6.

GDR एवं ADR में क्या अन्तर है? समझाइये।

उत्तर:

GDR एवं ADR में अन्तर-

1. GDR किसी भारतीय कम्पनी द्वारा विदेशी मुद्रा में शेष एकत्रित करने के लिए विदेशों में जारी विलेख है, जबकि ADR केवल अमेरिकन नागरिक को ही जारी किये जाते हैं।

2. GDR का किसी विदेशी स्टॉक एक्सचेंज में सूचीयन कराया जा सकता है एवं उसमें इसका क्रय-विक्रय होता है, जबकि ADR का USA के स्टॉक एक्सचेंज में ही सूचीयन एवं क्रय-विक्रय किया जा सकता है।

3. कम्मानी स्तानीय करेंसी शेयर जमा बैंक को सौंप दिये जाते हैं। जमा बैंक इन शेयरों के बदले में जमा रसीद जारी कर देते हैं। इन जमा रसीदों को अमेरिकी डॉलरों में अंकित करने पर यह GDR कहलाती है, जबकि अमेरिका में किसी कम्पनी द्वारा जमा रसीद को ADR कहा जाता है।

दीर्घ उत्तरात्मक प्रश्न-

प्रश्न 1.

व्यापारिक साख एवं बैंक साख को व्यावसायिक इकाइयों के अल्प अवधि वित्त के स्रोत के रूप में समझाइये।

उत्तर:

(I) व्यापारिक साख-अल्प अवधि वित्त के स्रोत के रूप में व्यापारिक साख एक व्यापारी द्वारा दूसरे व्यापारी को वस्तु एवं सेवाओं के क्रय के लिए दी गई उधार सुविधा को कहते हैं। यह बिना तुरन्त भुगतान किये माल की आपूर्ति को सम्भव बनाती है, क्रयकर्ता के खातों में यह साख विभिन्न लेनदार या देय के नाम से दिखायी जाती है। व्यापारिक साख उन ग्राहकों को उपलब्ध करायी जाती है जिनकी वित्तीय स्थिति सुदृढ़ एवं ख्याति होती है। इस साख की मात्रा एवं अवधि क्रेता फर्म की साख, विक्रेता की वित्तीय स्थिति, क्रय की मात्रा, भुगतान का पिछला शेष एवं बाजार में प्रतियोगिता की सीमा पर निर्भर करती है। व्यापारिक साख की शर्ते अलग-अलग उद्योगों एवं अलग-अलग व्यक्तियों के लिए अलग-अलग होती हैं।

लाभ या गुण-व्यापारिक साख के प्रमुख लाभ या गुण इस प्रकार हैं-(1) यह कोषों का सतत एवं सुविधाजनक स्रोत है। (2) यदि ग्राहक की साख की स्थिति का विक्रेता को ज्ञान हो तो यह साख तुरन्त मिल जाती है। (3) व्यापारिक साख संस्था की बिक्री को तुरन्त प्रभाव से बढ़ाती है। (4) कोष की व्यवस्था से इसका सम्पत्तियों पर कोई भार नहीं होता है। (5) यदि कोई संस्था निकट भविष्य में बिक्री में सम्भावित वृद्धि की आपूर्ति के लिए स्टॉक के स्तर में वृद्धि करना चाहती है तो वह इसके वित्तीयन के लिए व्यापारिक साख का प्रयोग कर सकती है।

सीमाएँ-व्यापारिक साख स्रोत की प्रमुख सीमाएँ इस प्रकार हैं-

- व्यापारिक साख की आसान एवं लोचपूर्ण सुविधाओं का मिलना किसी भी व्यावसायिक संस्था को अधिक व्यापार करने के लिए प्रेरित कर सकता है। इससे संस्था की जोखिम बढ़ती है।

- इस साख के माध्यम से सीमित कोष ही जुटाये जा सकते हैं।

- अधिकांश स्रोतों की तुलना में यह एक खर्चीला स्रोत है।

(II) बैंक साख-वाणिज्यिक बैंक प्रत्येक प्रकार की व्यावसायिक संस्थाओं या फर्मों को तथा अनेक ढंगों से अल्प अवधि ऋण प्रदान करते हैं, जैसे नकद साख, अधिविकर्ष, विपत्रों का क्रय/भुनाना एवं साख पत्र जारी करना। बैंक साख कोषों का अल्प अवधि स्त्रोत है। बैंक साख निम्न रूपों में दिया जाता है-

- ऋण-इसके अन्तर्गत ऋण की पूरी राशि एक बार दी जाती है और इसका भुगतान भी एक किस्त में दिया जाता है।

- साख की रेखा-यह एक चालू अनुबन्ध है जिसके अन्तर्गत उधार लेने वाला अपनी आवश्यकतानुसार समय-समय पर उधार ले सकता है। इसमें बार-बार साख सम्बन्धी समझौता करने और अग्रिम ऋण लेने की आवश्यकता नहीं होती है।

- नकद साख-इसमें कोई संस्था कम्पनी सम्पत्तियों को बंधक रखकर एक निश्चित सीमा तक उधार ले सकती है।

- अधिविकर्ष-जब कोई व्यक्ति या संस्था बैंक से अपने चालू खाते में जमा राशि से अधिक धन निकाल लेने की अनुमति प्राप्त करती है तो इसे अधिविकर्ष कहते हैं।

- बिलों को भुनाना-व्यावसायिक फर्में, विनिमय पत्र, प्रतिज्ञा पत्र, हुण्डी तथा अन्य प्रकार के. साख-पत्रों के बदले बैंकों से नकद राशि प्राप्त कर सकती हैं। यह राशि साख-पत्र पर अंकित राशि से कुछ कम होती है।

लाभ या गुण-बैंक साख के प्रमुख लाभ या गुण इस प्रकार हैं-

- व्यवसाय में जब भी धन की आवश्यकता होती है, बैंक धन उपलब्ध करवाकर समयानकल सहायता करते हैं।

- इसमें व्यावसायिक से रहती है। क्योंकि बैंकों से ऋण लेने के लिए विवरण-पत्र एवं अभिगोपन आदेश निमित नहीं किया जाता।

- यह एक सुगम प्रणाली है।

- व्यवसाय की आवश्यकतानुसार ऋण की राशि को घटाया या बढ़ाया जा सकता है। ऋण को समय से पूर्व लौटाया भी जा सकता है। अतः यह एक वित्त प्रबन्धन का लचीला स्रोत है।

सीमाएँ-बैंक साख की प्रमुख सीमाएँ इस प्रकार हैं-

- अल्प अवधि के लिए ही ऋण प्राप्त हो पाते हैं। इनका नवीनीकरण अनिश्चित एवं कठिन होता है।

- बैंक से धन प्राप्त करने की प्रक्रिया कुछ जटिल होती है।

- कुछ मामलों में बैंक ऋण की स्वीकृति प्रदान करने के लिए कठिन शर्ते लगा देते हैं जैसे बन्धक रखे गये माल की बिक्री पर रोक लगाना।

प्रश्न 2.

आधुनिकीकरण एवं विस्तार के वित्तीयन हेतु एक बड़ी औद्योगिक इकाई किन स्रोतों से पूँजी जुटा सकती है? उन पर चर्चा कीजिए।

उत्तर:

एक बड़ी औद्योगिक इकाई अग्र दीर्घकालीन स्रोतों से आधुनिकीकरण एवं विस्तार के लिए वित्त प्राप्त कर सकती है-

1. अंशों के निर्गमन के द्वारा-लम्बी अवधि के लिए वित्त प्राप्त करने का सर्वोत्तम साधन अंशों का निर्गमन करना है। सामान्यतः व्यवासायिक संस्थाएँ जनता की रुचि एवं विनियोगकर्ताओं की सुविधाओं को ध्यान में रखकर समता तथा पूर्वाधिकार अंशों का निर्गमन करती है।

2. ऋण-पत्र-ऋण-पत्र भी लम्बी अवधि ऋणगत पँजी एकत्रित करने का एक महत्त्वपर्ण विलेख है। एक व्यावसायिक कम्पनी ऋण-पत्र जारी कर कोष जुटा सकती है, जिन पर स्थिर दर से ब्याज दिया जाता है। ऋण-पत्र धारकों को एक निश्चित ब्याज की राशि एक निश्चित अन्तराल जैसे छः महीने अथवा एक वर्ष पर भुगतान किया जाता है।

3. लाभों का पुनर्विनियोग-प्रत्येक व्यावसायिक कम्पनी अपनी पूरी आय को अंशधारियों में लाभांश के रूप में वितरित नहीं करती। शुद्ध आय के एक भाग को व्यवसाय में भविष्य में उपयोग के लिए संचित कर लेती है। इसे संचित आय या लाभ का पुनः विनियोग कहते हैं। किसी भी औद्योगिक एवं व्यावसायिक संस्थान के लिए विस्तार के . समय यह सबसे अच्छा, किफायती और स्थायी वित्त का स्रोत है।

4. सार्वजनिक जमा-एक बड़ी औद्योगिक इकाई अपने आधुनिकीकरण एवं विस्तार के लिए सार्वजनिक जमा के रूप में भी वित्त प्राप्त कर सकती है। इस प्रकार के साधन द्वारा वित्त प्राप्त करने में व्यवसाय को किसी प्रकार की सम्पत्ति बन्धक नहीं रखनी पड़ती है और वह वित्त प्राप्त करने का बैंकों की तुलना में सस्ता स्रोत भी है। सार्वजनिक जमा, जमाकर्ता एवं औद्योगिक इकाई दोनों के लिये उपयुक्त रहता है । जमाकर्ताओं को बैंक से अधिक दर से ब्याज प्राप्त होता है, जबकि औद्योगिक इकाइयों के लिए जमा की लागत बैंकों से ऋण लेने की लागत से कम होती है। इसके परिणामस्वरूप कम्पनी की ऋण लेने की क्षमता में वृद्धि हो जाती है।

5. संस्थागत वित्त-बड़ी औद्योगिक इकाइयों को औद्योगिक वित्त उपलब्ध कराने के लिए सरकार ने देश में कई विशिष्ट संस्थाओं की स्थापना है जैसे भारतीय औद्योगिक वित्त निगम, भारतीय औद्योगिक विकास बैंक, भारतीय औद्योगिक साख एवं विनियोग निगम इत्यादि। ये संस्थाएँ जोखिम पूँजी तथा ऋण पूँजी दोनों प्रदान करती हैं। कम्पनियों की स्थापना, विस्तार तथा औद्योगीकरण के लिए ये वित्त प्राप्त करने के प्रमुख स्त्रोत हैं। वित्तीय संस्थाएँ औद्योगिक इकाइयों को प्रत्यक्ष रूप से ऋण प्रदान करती हैं तथा अप्रत्यक्ष रूप से प्रतिभूतियों के क्रय, अभिगोपन, ऋणों के भुगतान की गारण्टी आदि के रूप में दी जाती है। वित्तीय सहायता के अतिरिक्त वित्तीय संस्थाएँ बाजार का सर्वेक्षण तथा उद्यम संचालकों को तकनीकी एवं वित्तीय सेवाएँ भी प्रदान करती हैं।

6. बैंकों से सावधिक ऋण-देश में राष्टीयकत बैंक आजकल औद्योगिक इकाइयों. व्यावसायिक संस्थाओं को दीर्घ अवधि के लिए उनके आधुनिकीकरण एवं विस्तार के लिए ऋण प्रदान करते हैं। ये सावधिक ऋण 2 से 10 वर्ष तक के लिए होते हैं। बैंकों से ये ऋण आसानी से प्राप्त किये जा सकते हैं। वित्त प्राप्ति के इस स्त्रोत को काम में लेने से कम्पनी की वित्तीय योजनाएँ सुरक्षित रहती हैं।

प्रश्न 3.

डिबेंचरों के निर्गमनों के समता अंशों के निर्गमन से हटकर क्या लाभ हैं?

उत्तर:

डिबेंचरों के निर्गमनों के समता अंशों के निर्गमन से हटकर प्राप्त होने वाले लाभ-यदि कोई व्यावसायिक कम्पनी या संस्था समता अंशों के निर्गमन के स्थान पर डिबेंचरों का निर्गमन कर पूँजी प्राप्त करती है तो इससे निम्नलिखित लाभ प्राप्त हो सकते हैं-

- निवेशकों की पहली पसन्द-समता अंशों के निर्गमनों की तुलना में डिबेंचरों का निर्गमन कर पूँजी प्राप्त करना कम जोखिमपूर्ण माना जाता है। स्थिर आय प्राप्त करने के लिए डिबेंचर निवेशकों की पहली पसन्द मानी जाती है।

- स्थिर प्रभाव कोष एवं लाभ में भागीदारी नहीं-समता अंशों के स्थान पर डिबेंचर स्थिर प्रभाव कोष होते हैं एवं यह कम्पनी के लाभ में भी भागीदार नहीं होते हैं। इन्हें तो केवल निश्चित दर से ब्याज ही प्राप्त होता है।

- बिक्री एवं आय स्थिर-डिबेंचरों का निर्गमन उस स्थिति में अधिक उपयुक्त रहता है जब बिक्री एवं आय स्थिर होती है।

- प्रबन्ध पर नियन्त्रण नहीं-जब व्यावसायिक कम्पनी द्वारा ऋण-पत्रों का निर्गमन किया जाता है तो ऋण-पत्र धारकों को मताधिकार नहीं प्राप्त होता है। इसलिए इनके माध्यम से वित्तीयन के समता अंशधारकों का कम्पनी के प्रबन्ध पर नियन्त्रण कम नहीं होता है।

- कम खर्चीला-समता पूँजी व पूर्वाधिकार अंशों की तुलना में डिबेंचरों के माध्यम से वित्तीयन कम खर्चीला होता है क्योंकि डिबेंचरों पर जो ब्याज दिया जाता है, वह कर निर्धारण के लिए आय में से घटाया जाता है।

- पूर्व डिबेंचर धारकों पर कोई प्रभाव नहीं-अतिरिक्त डिबेंचरों का निर्गमन करने से वर्तमान डिबेंचर धारकों पर कोई प्रभाव नहीं पड़ता है।

- निवेशकों की जोखिम कम-डिबेचरों में धन विनियोजित करने से उनके धारकों की जोखिम पर कोई प्रभाव नहीं पड़ता है। अर्थात् उनकी जोखिम कम होती है क्योंकि इन्हें तो नियमित रूप से ब्याज प्राप्त होता रहता है।

- निवेशकों का प्रतिफल निश्चित-डिबेंचर धारकों का प्रतिफल निश्चित होता है, उसमें कमी नहीं होती है।

प्रश्न 4.

सार्वजनिक जमा एवं संचित आय के व्यावसायिक वित्त की प्रणालियों के रूप में गुण एवं दोष बतलाइये।

उत्तर:

सार्वजनिक जमा के गुण-जब व्यावसायिक संगठन सीधे जनता से धन जमा करते हैं तो इसे सार्वजनिक जमा कहते हैं। सार्वजनिक जमा से वित्त प्राप्त करने के निम्नलिखित लाभ प्राप्त होते हैं। अर्थात् इस रू निम्नलिखित हैं-

- सरल प्रक्रिया-जमा प्राप्ति की प्रक्रिया सरल है एवं किसी प्रकार की प्रतिबन्धन शर्ते नहीं होती जैसी कि साधारणतः ऋण अनुबन्धों में होती हैं।

- कम लागत-सार्वजनिक जमा पर किया गया व्यय बैंक एवं वित्तीय संस्थाओं से प्राप्त किये जाने वाले ऋणों की लागत से कम होता है।

- कम्पनियों की परिसम्पत्तियों पर प्रभार नहीं-सार्वजनिक जमा आमतौर पर कम्पनी की परिसम्पत्तियों पर प्रभार नहीं होते। कम्पनियों द्वारा परिसम्पत्तियों को अन्य स्त्रोतों से ऋण जुटाने के लिए जमानत के तौर पर उपयोग में लाया जा सकता है।

- कम्पनी का नियन्त्रण प्रभावित नहीं-सार्वजनिक जमा के जमाकर्ताओं के पास मत देने का अधिकार नहीं होता है। इसलिए कम्पनी पर नियन्त्रण प्रभावित नहीं होता है।

सार्वजनिक जमा के दोष-सार्वजनिक जमा के प्रमख दोष निम्नलिखित हैं-

- कठिन स्रोत-नई कम्पनियों के लिए सार्वजनिक जमा के द्वारा कोष जुटाना काफी मुश्किल होता है।

- विश्वसनीय स्रोत नहीं-सार्वजनिक जमा वित्त प्रबन्धन का विश्वास योग्य स्रोत नहीं है क्योंकि ऐसा हो सकता है कि जब कम्पनी सार्वजनिक जमाओं को आमन्त्रित करे तो जनता सहयोग ही नहीं करे। इस प्रकार इसकी सफलता जनता की इच्छा एवं सहयोग पर काफी निर्भर करती है।

- बड़ी मात्रा में सार्वजनिक जमा को जटाना कठिन-जब व्यावसायिक संस्था को बड़ी मात्रा में जमा की राशि की आवश्यकता हो तो ऐसी जमा को जुटाना कठिन हो जाता है।

संचित आय के गुण-जब कम्पनी अपनी पूरी आय को अंशधारियों में लाभांश के रूप में वितरित नहीं करती है और उसके एक भाग को व्यवसाय में भविष्य में उपयोग के लिए संचित कर लेती है तो इसे संचित आय या स्वयं वित्तीयकरण या लाभ का पुनर्विनियोग कहते हैं। एक वित्त के स्रोत के रूप में संचित आय के प्रमुख गुण निम्नलिखित हैं-

1. पूँजी का स्थायी स्त्रोत-संचित आय व्यावसायिक संगठन की पूँजी का स्थायी स्त्रोत होता है।

2. कोई खर्चा नहीं-संचित आय की स्थिति में व्यावसायिक कम्पनी को कोई ब्याज, लाभांश अथवा अतिरिक्त लागत के रूप में कोई खर्चा नहीं करना पड़ता है।

3. संचालन एवं स्वतन्त्रता की लोचपर्णता अधिक-क्योंकि इस स्रोत में पँजी आन्तरिक स्रोतों से जटायी गयी होती है, अतः संस्था के संचालन एवं स्वतन्त्रता की लोचपूर्णता अधिक होती है। यह स्रोत व्यवसाय की असंभावित हानियों को वहन करने की क्षमता को भी बढ़ाता है।

4. समता अंशों के मल्यों में वृद्धि-संचित आय कोष का निर्माण किये जाने की स्थिति में कम्पनी के समता अंशों के बाजार मूल्यों में वृद्धि हो सकती है।

5. ख्याति में वृद्धि-कम्पनी के समता अंशों के मूल्य में वृद्धि होने से कम्पनी की ख्याति में भी वृद्धि होती है। संचित आय की सीमाएँ-पूँजी के स्रोत के रूप में संचित आय की निम्नलिखित सीमाएँ हो सकती हैं-

- अंशधारियों में असन्तोष-सीमा से अधिक मात्रा में लाभों का पुनः विनियोग करने से यह स्थिति अंशधारियों में असन्तोष का कारण बन सकती है क्योंकि ऐसी स्थिति में उन्हें अर्जित लाभ से कम लाभ प्राप्त होगा।

- पूँजी का अनिश्चित स्रोत-व्यावसायिक संस्था में लाभों में अनिश्चितता की स्थिति रहने के कारण यह पूँजी का अनिश्चित स्रोत माना जाता है।

- कोषों का अनुपयुक्त उपयोग-वित्त प्राप्ति के इस स्रोत को बहुत-सी कम्पनियाँ मान्यता नहीं देती हैं। इससे कोषों का अनुपयुक्त उपयोग हो सकता है।

प्रश्न 5.

अन्तर्राष्ट्रीय वित्तीयन में उपयुक्त होने वाले वित्तीय उपकरणों पर चर्चा कीजिये।

उत्तर:

अन्तर्राष्ट्रीय वित्तीयन

व्यावसायिक संगठनों के लिए अन्तर्राष्ट्रीय स्तर पर कोष जुटाने के विभिन्न ढंग या उपकरण हैं। अर्थव्यवस्था में खुलेपन एवं व्यावसायिक संस्थाओं के कार्य प्रचलन के वैश्वीकरण के कारण कम्पनियाँ अन्तर्राष्ट्रीय पूँजी बाजार से वित्त जुटा सकती हैं। निम्नलिखित विभिन्न वित्तीय उपकरण या स्त्रोत हैं जो अन्तर्राष्ट्रीय वित्तीयन में प्रयुक्त होते हैं और जिनसे कोष पैदा किये जा सकते हैं-

1. वाणिज्यिक बैंक-समूचे विश्व में वाणिज्यिक बैंक वाणिज्यिक उद्देश्यों के लिए विदेशी मुद्रा ऋण उपलब्ध कराते हैं। ये बैंक गैर-व्यापारिक अन्तर्राष्ट्रीय कार्यों के लिए वित्त के महत्त्वपूर्ण स्रोत हैं। बैंकों द्वारा अलग-अलग देशों में अलग-अलग प्रकार के ऋण एवं सेवाएं प्रदान की जाती हैं। उदाहरण के लिए स्टैण्डर्ड चार्टर्ड, भारतीय उद्योगों के लिए विदेशी मुद्रा ऋण के प्रमुख स्रोत के रूप में उभरा है।

2. अन्तर्राष्ट्रीय एजेंसी एवं विकास बैंक-अन्तर्राष्ट्रीय व्यापार एवं व्यवसाय के विकास एवं विस्तार के वित्तीयन के लिए विगत वर्षों में अनेकों अन्तर्राष्ट्रीय एजेन्सी एवं विकास बैंक सामने आये हैं। ये सभी आर्थिक रूप से पिछड़े देशों एवं क्षेत्रों में विकास को बढ़ावा देने के लिए लम्बी अवधि एवं मध्य अवधि के ऋण एवं अनुदान देते हैं। इनकी स्थापना विभिन्न आयोजकों को धन देने के लिए राष्ट्रीय, क्षेत्रीय एवं राष्ट्रीय स्तर पर विकसित राष्ट्रों की सरकारों ने की थी। अन्तर्राष्ट्रीय वित्त निगम, एशियन विकास बैंक तथा एग्जिम बैंक ऐसी ही कुछ संस्थाएँ हैं।

3. अन्तर्राष्ट्रीय पुँजी बाजार-अन्तर्राष्ट्रीय वित्तीयन में अन्तर्राष्ट्रीय पूंजी बाजार का भी उपयोग होता है। इसमें जिन प्रमुख वित्तीय विलेखों का प्रयोग किया जाता है, वे निम्नलिखित हैं-

(1) अन्तर्राष्ट्रीय जमा रसीद (GDR)-कम्पनी के स्थानीय करेंसी शेयर जमा बैंक को सौंप दिये जाते हैं। जमा बैंक इन शेयरों के बदले में जमा रसीद जारी कर देते हैं। इन जमा रसीदों को अमेरिकी डालरों में अंकित करने पर यह अन्तर्राष्ट्रीय जमा रसीद कहलाती है। ये विनिमय साध्य विलेख होते हैं तथा अन्य प्रतिभूतियों के स्वतन्त्र रूप से इनमें व्यापार किया जा सकता है। भारतीय सन्दर्भ में जी.डी.आर. किसी भारतीय कम्पनी द्वारा विदेशी मुद्रा में कोष एकत्रित करने के लिए विदेशों में जारी विलेख हैं जिनका किसी विदेशी स्टॉक एक्सचेंज में सूचीयन कराया गया है एवं उसमें इसका क्रय-विक्रय होता है। जी.डी. आर. धारक इसे कभी भी उतने शेयरों में परिवर्तित कर सकता है, जितने का यह प्रतिनिधित्व करती है। उक्त धारकों को मताधिकार प्राप्त नहीं होता वे केवल लाभांश वृद्धि के ही अधिकारी होते हैं। हमारे यहां इंफोसिस, रिलायंस, विप्रो एवं आईसीआईसीआई ने अन्तर्राष्ट्रीय जमा रसीद (GDR) जारी कर के धन एकत्रित किया है।

(2) अमेरिकन जमा रसीद (ADR’s)-अमेरिका में किसी कम्पनी द्वारा जारी जमा रसीद को अमेरिकन जमा रसीद कहते हैं। ये अमेरिका के बाजारों में निर्मित प्रतिभूतियों के समान खरीदी-बेची जाती हैं। ये केवल अमेरिका के नागरिकों को ही जारी की जाती हैं तथा अमेरिका के स्टॉक एक्सचेंज में ही इनका सूचीयन एवं क्रय-विक्रय किया जा सकता है।

(3) भरतीय न्यासी रसीद (IDR)-भारतीय न्यासी रसीद भारतीय मुद्रा में जारी किया गया एक वित्तीय प्रपत्र है। इसके माध्यम से विदेशी कम्पनियों को भारतीय शेयर बाजार में निवेश हेतु प्रोत्साहित किया जाता है। विदेशी कम्पनियाँ आई.डी.आर. के निर्गमन पर अपने अंशों को भारतीय न्यास में जमा कराती है,जो कि इन प्रतिभूतियों के लिए SEBI के संरक्षक का कार्य करता है। इसके बदले में भारतीय न्यास भारतीय निवेशकों को विदेशी कम्पनी के अंशों के विरुद्ध न्यासी रसीदें जारी करता है जिन पर वही लाभ अर्जित होते हैं जो उन अंशों पर लागू होंगे। SEBI के अनुसार भारतीय नागरिकों को आई.डी.आर. घरेलू अंशों के समान ही जारी किये जा सकते हैं। विदेशी कम्पनी अंश निर्गमन के लिए भारत में सार्वजनिक प्रस्ताव देती है और भारतीय निवेशक घरेलू अंशों की तरह ही बोली देते हैं।

(4) विदेशी करेंसी परिवर्तनीय बाँड (FCCB’s)-यह समता अंशों से जुड़ी ऋण प्रतिभूति होती है जिन्हें एक निश्चित अवधि की समाप्ति पर समता अथवा जमा रसीदों में परिवर्तित किया जाता है। इस प्रकार से एक एफ.सी.सी.बी. धारक के पास पूर्व निर्धारित मूल्य पर समता अंशों में परिवर्तन करने या फिर बाँडों को रख लेने के विकल्प होते हैं। एफ.सी.सी.बी. को किसी विदेशी करेंसी में जारी किया जाता है। इन पर स्थिर दर से ब्याज मिलता है जो किसी भी अन्य इसी प्रकार के गैर-परिवर्तनीय ऋण विलेख पर मिलने वाली दर से कम होता है। इसका विदेशी स्टॉक एक्सचेंज में ही सूचीयन एवं क्रय-विक्रय होता है। ये भारत में जारी किये जाने वाले परिवर्तनीय ऋण-पत्रों के समान ही होते हैं।

प्रश्न 6.

वाणिज्यिक प्रपत्र किसे कहते हैं? इसके लाभ एवं सीमाएँ क्या हैं?

उत्तर:

वाणिज्यिक प्रपत्र/पत्र

वाणिज्यिक पत्र किसी व्यावसायिक फर्म द्वारा अल्प अवधि के लिए कोष जुटाने के लिए एक गैर-जमानती प्रतिज्ञा-पत्र होता है। इसे एक फर्म दूसरी फर्म को, बीमा कम्पनी को, पेंशन कोष एवं बैंकों को जारी करती है क्योंकि यह पूर्णतया असुरक्षित होता है। अतः अच्छी साख वाली फर्म ही इन पत्रों को जारी कर सकती है। वाणिज्यिक पत्रों की अवधि 90 दिन से 364 दिन तक की हो सकती है। वाणिज्यिक पत्रों का नियमन भारतीय रिजर्व बैंक के कार्यक्षेत्र में आता है।

लाभ-वाणिज्यिक पत्र के प्रमुख लाभ निम्नलिखित हैं-

- गैर जमानती एवं प्रतिबन्धित शर्ते नहीं-वाणिज्यिक पत्र को बिना किसी जमानत के बेचा जाता है अर्थात् यह गैर-जमानती होता है और इस पर किसी प्रकार की प्रतिबन्धित शर्ते भी नहीं होती हैं।

- अधिक तरलता-वाणिज्यिक पत्र एक स्वतन्त्र रूप से हस्तान्तरणीय विलेख होता है। अतः इसकी तरलता अधिक होती है।

- अधिक कोष-अन्य स्रोतों की तुलना में वाणिज्यिक पत्रों से अधिक कोष जुटाये जा सकते हैं।

- कम लागत-वाणिज्यिक पत्र जारी करने वाली फर्म के लिए इसे जारी करने की लागत वाणिज्यिक बैंकों से ऋण लेने पर आने वाली लागत से कम होती है।

- निरन्तर कोषों की प्राप्ति-वाणिज्यिक पत्र से कोषों की प्राप्ति बिना किसी बाधा के निर्बाध रूप से होती है क्योंकि इसके भुगतान को जारीकर्ता फर्म की आवश्यकतानुसार ढाला जा सकता है। इसके अलावा परिपक्व हो रहे वाणिज्यिक पत्र का भुगतान नया वाणिज्यिक पत्र बेचकर किया जा सकता है।

- अच्छा प्रतिफल-कम्पनियाँ अपने अतिरिक्त कोष को वाणिज्यिक पत्र में लगाकर अच्छा प्रतिफल प्राप्त कर सकती हैं।

सीमाएँ-वाणिज्यिक पत्र की प्रमुख सीमाएँ निम्नलिखित हैं-

- केवल अच्छी वित्तीय स्थिति एवं उच्च कोटि की फर्मों के लिए उपयुक्त-वाणिज्यिक पत्र के माध्यम से केवल अच्छी वित्तीय स्थिति एवं उच्च कोटि वाली फर्म ही धन जुटा सकती है। नई एवं सामान्य कोटि की फर्में इस स्रोत से धन एकत्रित नहीं कर सकती हैं।

- अतिरिक्त रोकड़ तक सीमित-व्यावसायिक फर्मों द्वारा वाणिज्यिक पत्र के माध्यम से जो राशि जुटायी जा सकती है. वह किसी भी एक समय पर आपर्तिकर्ताओं के पास उपलब्ध अतिरिक्त रोकड

- अव्यक्तिगत साधन-वाणिज्यिक पत्र वित्तीयन का एक अव्यक्तिगत साधन होता है। यदि फर्म वित्तीय कठिनाइयों के कारण वाणिज्यिक पत्र का शोधन नहीं कर पाती तो वाणिज्यिक पत्र की भुगतान की तिथि को आगे नहीं बढ़ाया जा सकता।